Inflation, finanskrise eller energikrise?

Inflation, finanskrise eller energikrise?

Af Jeppe Christiansen

Adm. direktør for Maj Invest

Udviklingen de seneste uger har finansielt set været dramatisk. Renten er fortsat op, aktiekurserne har været svingende, og Storbritannien er i et finansielt stormvejr, som ikke er set siden finanskrisen. Men der er også lyspunkter. Den store japanske økonomi er i fremgang, Ukraine vinder frem i krigen mod Rusland, og gaspriserne har tilsyneladende toppet.

Men det standser ikke den finansielle uro, for alle investorers øjne er rettet mod inflationen, som fortsætter på det høje niveau. Det presser renten op, fordyrer investeringer, bremser boligbyggeriet og udhuler realindkomsterne i en sådan grad, at mange økonomer nu frygter global recession. Senest har Jamie Dimon, CEO for den amerikanske storbank J.P. Morgan, sagt, at en recession vil ramme USA i 2023.

Og pludselig dukker gamle emner frem. Er dette en inflationskrise, som den hele verden oplevede i 1970’erne? Er vi på vej mod en ny finanskrise eller måske en statsgældskrise? Vil vi blive ramt af en ”japansk krise” med store formuetab på både aktier, obligationer og ejendomme samtidig? Eller kan vi nøjes med de finansielle skvulp, vi har set indtil nu?

Det er mange svære spørgsmål. Kun fremtiden vil kunne give os de rigtige svar. Men midt i alt dette bør man huske historiens lære: Global økonomi kæmper sig igennem alle kriser, så længe de betydningsfulde lande med USA i spidsen fører en politik, der har som formål at skabe økonomisk vækst. Og aktiemarkederne er derfor i alle tidligere kriser kommet stærkere ud på den anden side.

Gode investeringsmuligheder dukker også op. Nu kan man få 6 pct. i afkast på kreditværdige grønne obligationsinvesteringer. Og man kan købe solide globale valueaktier, der giver overskud svarende til næsten 10 pct. af det investerede beløb.

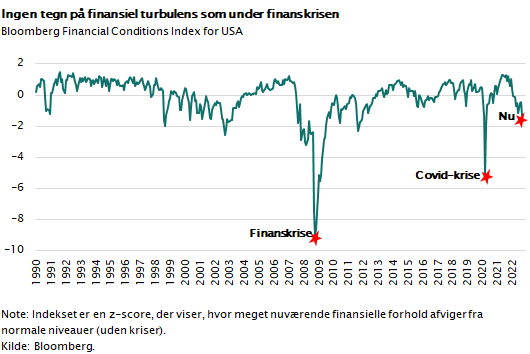

Hvis man vil have en god indikator for tilstanden i det amerikanske finansielle system – som stadig er det vigtigste anker for verdens finanssystem – så kan man med fordel studere det finansielle stabilitetsindeks, som Bloomberg opgør dagligt. Det er vist i figuren, og det fremgår klart, at USA end ikke er i nærheden af den finansielle turbulens, som man så under finanskrisen og covid-krisen. Det betyder ikke, at alt er godt, men det er en god indikator for, hvor dybt denne krise stikker rent økonomisk.

Vi er ikke i nærheden af finanskrisen, selvom mange taler om det, og selvom man i Storbritannien frygter det. De engelske ulykker er selvforskyldte. Ufinansierede skattelettelser løser ikke en energikrise – det ved enhver nationaløkonom.

Men verden er desværre ramt af tre alvorlige kriser. I Europa har vi en energikrise, I USA har vi mangel på arbejdskraft og dertilhørende inflationspres, mens vi i Kina har covid-lockdown pga. en dårligt virkende covid-vaccine. Dette tilsammen har medført inflation, stigende renter og global lavvækst.

Stigende energipriser en del af løsningen

Den dårlige nyhed er, at det tager lang tid at løse energikrisen. Energiinfrastruktur kræver mange års planlægning og investering. Den gode nyhed er, at stigende energipriser hjælper dette på vej, og endvidere at det alene er Europa med 18 pct. af verdens BNP, som er ramt af energikrisen. Resten af verden (82 pct.) har det økonomisk set langt bedre end Europa.

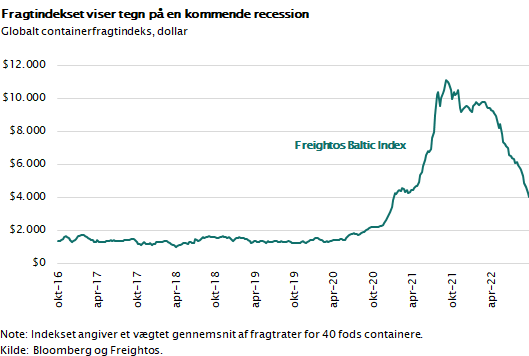

Den lave globale vækst er blevet meget tydelig. I figuren er vist globale fragtraters udvikling. Bemærk de store stigninger i forbindelse med genåbningen efter covid i sommeren 2021, hvor der var alvorlig mangel på næsten alle varer. Bemærk også, hvor kraftigt fragtraterne nu falder. Ratefaldet de seneste måneder viser, at der nu er rigelig kapacitet til at dække vareefterspørgslen i Europa og USA. Vareefterspørgslen er med andre ord faldende i hele verden, og derfor vil inflationspresset herfra også snart aftage.

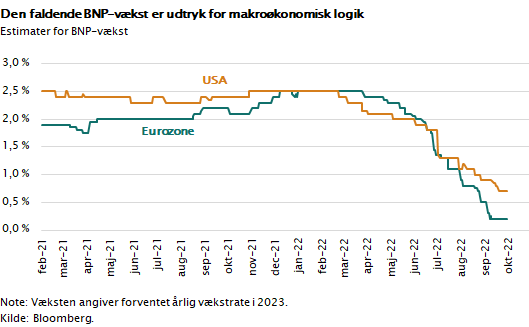

Den samme tendens er tydelig i de seneste estimater for global vækst. I figuren er vist, hvilken vækstrate der aktuelt forventes i 2023. Vi er tæt på 0 pct. både i eurozonen og i USA. Det skyldes som bekendt forhold, som vi i Maj Invest kalder de ”økonomiske fundamentals” - de helt basale nationaløkonomiske sammenhænge.

Når forbrugerpriserne stiger med 9 pct., lånerenterne stiger med ca. 3 pct., og lønningerne kun stiger med omkring 3 pct., så oplever man på en og samme gang et stort fald i forbrugernes faktiske købekraft og en fordyrelse af al lånefinansieret efterspørgsel.

Resultatet af dette ses i figuren ovenfor. Men heldigvis er Asien ikke ramt af inflation og rentestigning, og samtidig er en del af de globale prisstigninger af engangskarakter. Når inflationen på et tidspunkt bremser op, vil renterne falde lidt tilbage, og den økonomiske vækst genskabes. Mekanismerne, der nedbringer inflationen, er den faldende energiefterspørgsel i Europa og det aftagende pres på arbejdsmarkedet i USA. Denne proces er i gang, men den kan tage mange måneder.

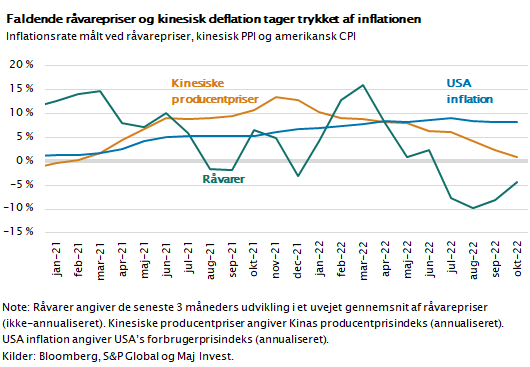

I figuren nedenfor er vist, at inflationspresset i Kina er tæt på 0 pct., og at de globale råvarepriser er faldende. Det eneste, vi derfor venter på, er, at manglen på arbejdskraft i USA stilner af, i takt med at BNP-væksten falder tilbage. I 1970’erne tog denne proces mange år.

Men verden er anderledes i dag, og derfor vil inflationen aftage hurtigere. I dag er Kina centrum for verdens vareproduktion, og her er ikke inflation, men faldende priser og masser af produktionskapacitet. Derfor vil inflationen formentlig falde langt hurtigere, end det man oplevede i 1970’erne.

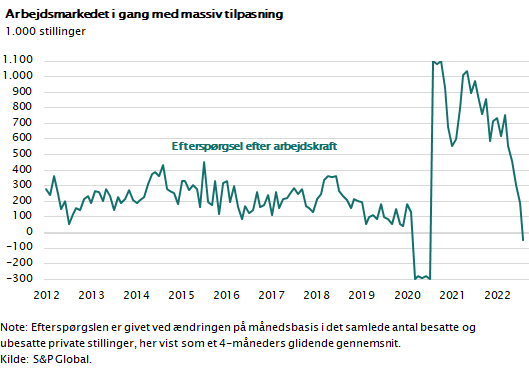

Hvis man skal forstå baggrunden for rentestigningen i USA - som er den enkeltstående faktor, der isoleret set har størst betydning for det internationale finansielle klima - skal man analysere det amerikanske arbejdsmarked.

I figuren nedenfor er vist den månedlige stigning i amerikansk efterspørgsel efter arbejdskraft. Bemærk, at jobskabelsen fortsat er på omkring 250.000 nye job pr. måned, men antallet af ledige job falder med næsten 400.000, hvilket samlet betyder, at efterspørgslen efter arbejdskraft nu falder. USA er ikke i recession, men derimod i en fase hvor arbejdsmarkedet tilpasser sig. Når de mange ledige job lukkes ned eller bliver besat, aftager lønpresset, hvilket dæmper inflationen og renten.

Denne proces kan tage alt mellem 3 og 12 måneder, og i den periode vil der være usikkerhed og større kursudsving på aktiemarkedet end normalt. Det giver til gengæld gode investeringsmuligheder for den langsigtede investor.

Grønne obligationsinvesteringer med 6 pct. i effektiv rente og valueaktier med en indtjening, der svarer til 10 pct. i årligt afkast, er nu blevet en mulighed. Selv i en situation, hvor verden måske rammes af en mindre økonomisk recession og en inflation, som det tager mere end 1 år at bekæmpe, og et konjunkturbestemt fald i indtjeningen i erhvervslivet, så vil disse investeringsmuligheder være attraktive set i et længere perspektiv.

Energikrisens betydning for finansmarkederne

Mange investorer er fortsat usikre på, hvor energikrisen bringer verden hen, og om den vil fastlåse inflationen på et højt niveau og dermed forlænge krisen på obligations- og aktiemarkedet?

Men det sker næppe. Husk, energikrisen er alene et europæisk fænomen. Og husk, at stigende fossile energipriser er en del af løsningen. Endda også en nødvendighed, hvis vi vil løse klimakrisen.

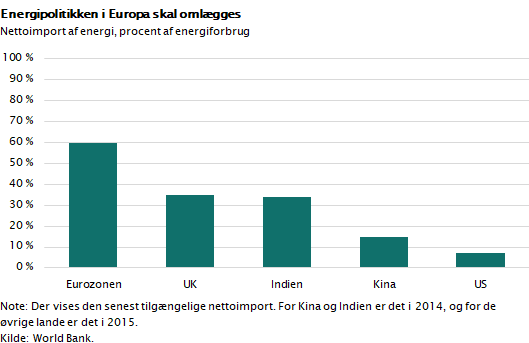

Den store sikkerhedspolitiske energikrise er ”født” i Europa – se figuren. USA er selvforsynende med alle former for energi. Det samme gælder Australien og Canada. Det gælder næsten også Kina og Indien, idet de kan skaffe sig den manglende energi fra mange andre lande end Rusland.

Europa derimod er skakmat. EU importerer mere end 50 pct. af energien hovedsageligt fra Rusland og Mellemøsten. Det er derfor afgørende vigtigt, at Europas energipolitik omlægges.

Og den nye tyske import af gas fra Qatar løser ikke problemet. Husk også, at havvindmøller kun er en lille del af løsningen. I øvrigt er landbaseret vind meget billigere og hurtigere at etablere end store vindenergiøer, som i øvrigt også er mere sikkerhedspolitisk udsatte. Vi får også brug for masser af naturgas i overgangsperioden, og EU får brug for en kombination af sol, vind, grøn brint, atomkraft og endda også fossiler, som kombineres med opsamling af CO2 – såkaldt carbon capture.

Grøn energi med til at trække væksten

Vores energipolitik skal radikalt omlægges. Den skal sættes i et globalt perspektiv og bør indeholde mulighed for store vindfarme på landjorden, grøn brint, åbenhed over for atomkraft og satsning på langt mere forskning og udvikling af energiteknologi samt opsamling af CO2.

De grønne energiinvesteringer vil skabe stor inversteringsefterspørgsel og dermed give en global vækstimpuls de næste mange år. På længere sigt vil det skabe mulighed for stigende omsætning i erhvervslivet og stærke aktiemarkeder.

Som investor er det altid hårdt at blive ramt af kursfald på både aktier og obligationer. Som en lille trøst kan man til gengæld – som langsigtet investor - glæde sig over, at de nuværende kursfald på aktie- og obligationsmarkederne baner vejen for højere afkast i de kommende år.

Ansvarsfraskrivelse

Dette nyhedsbrev er udarbejdet af Fondsmæglerselskabet Maj Invest A/S (Maj Invest). Nyhedsbrevet er alene udarbejdet som et generelt informationsmateriale. Nyhedsbrevet er ikke et tilbud eller en opfordring til køb/salg af værdipapirer, valuta eller finansielle instrumenter. Nyhedsbrevet tager ikke udgangspunkt i og er ikke tilpasset nogen investors personlige forhold. Nyhedsbrevet er ikke investeringsrådgivning og er ikke investeringsanalyse og bør ikke opfattes som sådan. Nyhedsbrevet indeholder alene generelle informationer, herunder om de generelle økonomiske tendenser af betydning for investorer. Nyhedsbrevets informationer kan ikke erstatte individuel professionel rådgivning. Nyhedsbrevet er baseret på informationer fra kilder, som Maj Invest finder troværdige, men Maj Invest påtager sig ikke ansvar for materialets rigtighed eller for dispositioner foretaget på baggrund af nyhedsbrevet herunder eventuelle tab, og der tages forbehold for eventuelle trykfejl i nyhedsbrevet. Nyhedsbrevet er ikke en Maj Invest analyse, hvor Maj Invests holdning til specifikke værdipapirer herunder investeringsbeviser er afspejlet og med henblik på Maj Invests anbefaling af de pågældende værdipapirer herunder investeringsbeviser. Nyhedsbrevet er som sådant udtryk for et generelt øjebliksbillede og er ikke baseret på en bestemt investeringshorisont. Nyhedsbrevet er ikke en investeringsanalyse i henhold til bekendtgørelse nr. 428 af 9. maj 2007 om de organisatoriske krav til og betingelserne for drift af virksomhed som værdipapirhandler, med senere ændringer, og indeholder ikke en objektiv redegørelse for eventuelle anbefalinger. Der gælder således heller intet forbud for Maj Invest mod at handle aktier/investeringsbeviser omfattet af nyhedsbrevet forud for offentliggørelsen heraf. Maj Invest og dets moderselskab samt medarbejdere i disse selskaber kan udføre forretninger, etablere, afslutte, ændre eller have positioner i værdipapirer, valuta, finansielle instrumenter, som er omtalt i nyhedsbrevet. Maj Invest kan endvidere udføre investerings- eller porteføljerådgivning for kunder, som er omtalt i nyhedsbrevet, som eksempel herpå er Investeringsforeningen Maj Invest. Maj Invest har samarbejdsaftale om formidling af handel med og information om investeringsforeningsandele i Investeringsforeningen Maj Invest og Maj Invest honoreres herfor. Maj Invest har investeringsprocedurer for medarbejdere, der har til formål at undgå interessekonflikter. Maj Invest har en compliance-funktion, som blandt andet beskæftiger sig med at sikre, at der ikke opstår interessekonflikter. Maj Invest har retningslinjer for videregivelse af kundeoplysninger i henhold til lov om finansiel virksomhed. Nyhedsbrevet er beskyttet af ophavsretslovgivningen i Danmark. Nyhedsbrevet er til modtagerens personlige brug og må ikke udleveres, kopieres eller offentliggøres til andre uden Maj Invests skriftlige tilladelse andet end i det omfang, det er nødvendigt for andre personer indenfor samme organisation. Risiko: Vurderinger i nyhedsbrevet er baseret på skøn og forudsætninger - en investering i værdipapirer herunder investeringsbeviser er forbundet med risici. Bevægelser i markedet generelt eller hændelser knyttet til værdipapirer kan påvirke kursudviklingen, som dermed kan adskille sig væsentligt fra det i nyhedsbrevet forventede. Oplysninger om afkast i nyhedsbrevet er historiske, og historiske og tidligere afkast kan ikke anvendes som en pålidelig indikator for fremtidige afkast. Vurdering af fremtidige afkast er baseret på formodninger, som måske ikke realiseres.